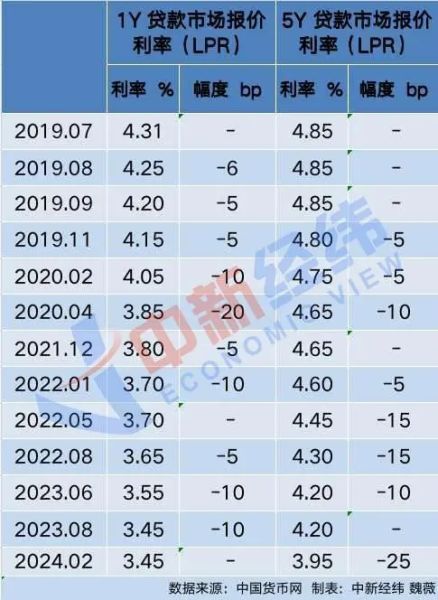

中新经纬2月20日电 (魏薇 实习生 张煦敏)龙年第一个重磅利好来了!20日,全国银行间同业拆借中心公布本月贷款市场报价利率(LPR)。其中,1年期LPR为3.45%,维持不变,5年期以上LPR为3.95%,下降25个基点。

值得一提的是,和房贷息息相关的5年期以上LPR自2023年6月以来再次下降,并且是历次LPR降幅最大的一次。

贷款100万利息省5.22万

本次5年期以上LPR调整,能为贷款人省下多少钱?以贷款100万、等额本息30年计算,4.20%降到3.95%,利息总额节省约5.22万元,月供少了约145元。

中新经纬梳理发现,自2019年8月LPR改革后,5年期以上LPR已下降8次,由4.85%降至3.95%,共下降了90个基点;1年期LPR则下降了10次,由4.31%降至3.45%,下降了86个基点。

若仍以贷款100万、等额本息30年计算,由4.85%降到3.95%,利息总额节省约19.14万元,月供少了约531.55元。

招联首席研究员、复旦大学金融研究院兼职研究员董希淼在接受中新经纬记者采访时表示,5年期以上LPR是个人住房贷款和企事业单位中长期贷款的定价基准,5年期以上LPR下降,将进一步降低居民房贷利息支出、促进房地产市场平稳发展,更有效激发企事业单位融资需求。

易居研究院研究总监严跃进指出,此次最大的亮点是,LPR的下调幅度非常大。从历史上的调整来说,中国共有8次五年期LPR的下调,但过去下调幅度一般都在5-15个基点。而此次一次性下调了25个基点,属于历史上降息最猛的一次。

“这是最大的信号。换而言之,历史上最大的降息周期开启。此次降息有助于进一步促进房贷申请和消费,其对于后续购房市场的活跃等也都有积极的作用。”严跃进说。

正打算贷款买房的置业者能抢先拿下这波贷款“红利”,不过存量房贷还需等待重定价日的到来。

诸葛数据研究中心高级分析师关荣雪指出,目前市场上的个人房贷利率基本上都是采用LPR加减点形成的,一般来说,房贷利率的重定价日是每年的1月1日或贷款的发放日(不同银行政策不同)。对于存量房贷来说,会在利率重定价日当天,按照最新LPR报价利率加上合同约定的基点得出新的利率,在下一周期执行。

如果重定价日选择在每年1月1日,也就是要等到明年1月房贷利率才会调整。若重定价日为2月21日,那么从明天(2月21日)开始执行新的利率。

如果重定价日恰好为2月20日,房贷利率能否调整?中新经纬以客户身份咨询多家银行发现,各家银行的政策并不相同。如中国银行天津某支行的个贷经理表示,重定价日是2月21日及以后的才会调整,之前的次年才能调整。

MLF不降,为何LPR还降?

2月18日,中国人民银行开展1050亿元公开市场逆回购操作和5000亿元中期借贷便利(MLF)操作,利率分别为1.8%和2.5%,维持不变。

为何MLF不降息,LPR却降了?光大证券首席金融业分析师王一峰在研报中指出,回溯历史,MLF-LPR联动机制并不意味二者需等幅调整,MLF“按兵不动”,LPR单独下调情况亦有发生。2019年9月、2021年12月、2022年5月三次MLF利率保持不变,而LPR点差调降。其中2019年9月、2021年12月均是1年期LPR单独下调5bp,2022年5月则是5年期以上LPR单独下调15bp。

王一峰指出,观察上述三次LPR报价调整共性,期间流动性环境均相对宽松,月内或前期均有降准等“宽货币”操作落地,推动银行负债端资金成本压降,进而为LPR下调提供操作空间。

东方金诚首席宏观分析师王青团队分析称,本次两个期限品种的LPR报价为非对称调整,主要原因是2019年以来5年期以上LPR比1年期LPR的降幅小15个基点。5年期以上LPR报价是个人住房贷款和企事业单位中长期贷款的定价基准,当前楼市持续低位运行,投资稳增长需求较高,较大幅度下调5年期以上LPR报价有较强的必要性。而1年期LPR报价保持不动,则有助于稳定已处历史低位的银行净息差,为5年期以上LPR报价较大幅度下调腾出空间。

王青团队认为,综合当前经济和物价走势,判断短期内MLF利率下调的可能性仍然较大。这将带动两个期限品种的LPR报价继续下调,进而带动企业和居民贷款利率持续下行,提振宏观经济总需求。与此同时,LPR报价持续下调带动贷款利率下行,也将为今年地方债务风险化解提供更为有利的条件。

60城首套房贷利率已进入“3时代”

自2022年12月中国人民银行与原中国银保监会发布《中国足彩网:建立新发放首套住房个人住房贷款利率政策动态调整长效机制的通知》后,多地陆续下调首套房贷款利率下限,甚至有个别城市已调降多次。

中国人民银行发布的2023年第四季度中国货币政策执行报告显示,截至2023年12月,全国343个城市(地级及以上)中,101个下调了首套房贷利率下限,26个取消了下限。2023年,新发放个人住房贷款利率为4.1%,同比下降0.75个百分点。

关荣雪在接受中新经纬采访时指出,首套个人住房商业性贷款利率下限最低为相应期限贷款市场报价利率(LPR)减20个基点。值得注意的是,2024年有南通、泰州等部分城市的首套房贷款利率进一步下降,LPR不变,加点变为减50个基点。另外,例如在本次LPR最高下降25个基点至3.95%的前提下,大部分城市首套房贷款利率最低降至3.75%。

贝壳研究院监测显示,2024年1月百城首套主流房贷利率平均为3.84%,较上月降低2bp;二套主流房贷利率平均为4.41%,与上月持平。1月首二套主流房贷利率较2023年同期分别回落26bp和50bp。截至2024年1月中旬,百城中60城首套房贷利率已进入“3时代”。

接下来LPR是否还会下降?董希淼认为,具体要看经济恢复、银行资金成本下降以及整个市场融资需求的情况。应继续通过降低政策利率,引导银行降低存款利率,进一步压降银行的资金成本。